نکات ضروری واساسی رسیدگی تراکنش بانکی از نظر وکیل مالیاتی باهوش تراکنش بانکی

تراکنش های بانکی به عنوان یکی از مهم ترین ابزارهای مالی در دنیای امروز، همواره مورد توجه سازمان امور مالیاتی کشور بوده است. از این رو، آگاهی از

نکات ضروری و اساسی رسیدگی به تراکنش های بانکی از نظر وکیل مالیاتی باهوش تراکنش بانکی، می تواند برای هر فردی که دارای حساب بانکی است،

بسیار حائز اهمیت باشد.

مهم ترین نکات در رسیدگی به تراکنش های بانکی از نظر وکیل مالیاتی خبره تهران :

حفظ اسناد و مدارک: اولین و مهم ترین نکته، حفظ و نگهداری تمامی اسناد و مدارک مربوط به تراکنش های بانکی است. این اسناد می تواند شامل رسیدهای واریز

و برداشت، فیش های بانکی، صورتحساب های بانکی و هرگونه سند دیگری باشد که نشان دهنده منبع و مقصد پول باشد.

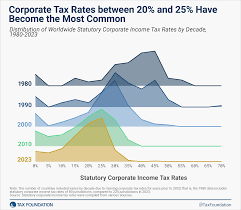

شناخت قوانین و مقررات مالیاتی: آگاهی از قوانین و مقررات مالیاتی مربوط به تراکنش های بانکی، از جمله ماده 169 مکرر قانون مالیات های مستقیم و بخشنامه

های مربوطه، بسیار مهم است. این قوانین و مقررات، نحوه رسیدگی به تراکنش های بانکی و مالیات های متعلقه را مشخص می کنند.

ارائه توضیحات کافی: در صورت لزوم، ارائه توضیحات کافی و مستند در مورد تراکنش های بانکی به سازمان امور مالیاتی ضروری است. این توضیحات باید به

طور کامل و شفاف، منبع و مقصد پول را مشخص کند و با اسناد و مدارک مربوطه مطابقت داشته باشد.

همکاری با وکیل مالیاتی: در صورت بروز هرگونه ابهام یا مشکل در مورد رسیدگی به تراکنش های بانکی، مشورت و همکاری با یک وکیل مالیاتی متخصص و

باهوش، می تواند بسیار مفید باشد. وکیل مالیاتی می تواند شما را در مورد قوانین و مقررات مربوطه راهنمایی کند و در صورت لزوم، از حقوق شما در برابر سازمان امور مالیاتی دفاع کند.

رعایت نکات ایمنی: در انجام تراکنش های بانکی، رعایت نکات ایمنی از جمله عدم ارائه اطلاعات حساب بانکی به افراد ناشناس و استفاده از رمزهای عبور قوی، بسیار مهم است.

نکات تکمیلی وکیل مالیاتی تراکنش بانکی :

تراکنش های مشکوک: سازمان امور مالیاتی، تراکنش های بانکی مشکوک را که با فعالیت های اقتصادی فرد همخوانی ندارد، مورد بررسی دقیق قرار می دهد. در

صورت لزوم، ارائه توضیحات قانع کننده در مورد این تراکنش ها ضروری است.

مالیات بر تراکنش های بانکی: در حال حاضر، مالیات مستقیمی بر تراکنش های بانکی وضع نشده است. اما، در صورتی که تراکنش های بانکی، نشان دهنده

درآمدی باشد که مالیات آن پرداخت نشده است، مشمول مالیات خواهد شد.

نتیجه گیری :

رسیدگی به تراکنش های بانکی از نظر یک وکیل مالیاتی باهوش، نیازمند دقت، آگاهی و همکاری است. با رعایت نکات ذکر شده و در صورت لزوم، مشورت با

وکیل مالیاتی، می توانید از بروز هرگونه مشکل در این زمینه جلوگیری کنید.

سیاست وکیل مالیاتی تراکنش بانکی در رسیدگی مالیات تراکنش بانکی

سیاست یک وکیل مالیاتی باهوش در رسیدگی به مالیات تراکنش های بانکی، ترکیبی از دانش تخصصی، تجربه عملی و رعایت اصول اخلاقی است. در ادامه به

برخی از جنبه های کلیدی این سیاست ها اشاره می کنیم:

1. آگاهی کامل از قوانین و مقررات:

تسلط بر قوانین مالیاتی: یک وکیل مالیاتی باهوش، به طور کامل بر قوانین و مقررات مالیاتی مرتبط با تراکنش های بانکی، از جمله ماده 169 مکرر قانون مالیات

های مستقیم، آیین نامه های اجرایی و بخشنامه های صادره از سازمان امور مالیاتی، تسلط دارد.

بروزرسانی اطلاعات: قوانین مالیاتی همواره در حال تغییر و به روزرسانی هستند. یک وکیل مالیاتی باهوش، همواره اطلاعات خود را در این زمینه به روز نگه

می دارد و از آخرین تغییرات آگاه است.

2. بررسی دقیق تراکنش های بانکی:

تحلیل تراکنش ها: وکیل مالیاتی باهوش، تراکنش های بانکی موکل خود را به دقت بررسی و تحلیل می کند. این شامل بررسی مبلغ تراکنش ها، زمان انجام آنها، منبع

و مقصد پول و ارتباط آنها با فعالیت های اقتصادی موکل است.

شناسایی موارد مشکوک: وکیل مالیاتی باهوش، با استفاده از دانش و تجربه خود، موارد مشکوک در تراکنش های بانکی را شناسایی می کند. این موارد می تواند

شامل تراکنش های با مبالغ بالا، تراکنش های مکرر با اشخاص مرتبط، تراکنش های بدون دلیل مشخص و … باشد.

3. ارائه توضیحات مستند و کافی:

تهیه مستندات: در صورت لزوم، وکیل مالیاتی باهوش، با جمع آوری اسناد و مدارک مرتبط، توضیحات مستند و کافی در مورد تراکنش های بانکی موکل خود تهیه

می کند. این مستندات می تواند شامل رسیدهای واریز و برداشت، فیش های بانکی، قراردادها، فاکتورها و … باشد.

ارائه توضیحات به سازمان امور مالیاتی: وکیل مالیاتی باهوش، توضیحات تهیه شده را به صورت شفاف و کامل به سازمان امور مالیاتی ارائه می دهد و در صورت

لزوم، از موکل خود در این زمینه دفاع می کند.

4. همکاری با موکل:

ارتباط مستمر: وکیل مالیاتی باهوش، با موکل خود در ارتباط مستمر است و او را در جریان مراحل رسیدگی به تراکنش های بانکی قرار می دهد.

ارائه مشاوره: وکیل مالیاتی باهوش، به موکل خود در مورد نحوه انجام تراکنش های بانکی، نگهداری اسناد و مدارک و رعایت قوانین مالیاتی، مشاوره ارائه می

دهد.

5. رعایت اصول اخلاقی:

حفظ محرمانگی: وکیل مالیاتی باهوش، اطلاعات مربوط به تراکنش های بانکی موکل خود را محرمانه نگه می دارد و از آنها در جهت منافع موکل استفاده می کند.

صداقت و شفافیت: وکیل مالیاتی باهوش، با موکل خود و سازمان امور مالیاتی صادق و شفاف است و از ارائه اطلاعات نادرست یا گمراه کننده خودداری می کند.

در نهایت، سیاست یک وکیل مالیاتی باهوش در رسیدگی به مالیات تراکنش های بانکی، پیشگیری از بروز مشکلات مالیاتی برای موکل و دفاع از حقوق او در برابر

سازمان امور مالیاتی است.

تدبیر وکیل مالیاتی تراکنش بانکی در رسیدگی مالیات تراکنش بانکی

تدبیر یک وکیل مالیاتی باهوش در رسیدگی به مالیات تراکنش های بانکی، فراتر از صرفاً آگاهی از قوانین و مقررات است. وکیل باهوش، با در نظر گرفتن شرایط

خاص هر موکل و با استفاده از دانش، تجربه و مهارت خود، بهترین راهکار را برای مدیریت و کاهش مالیات های مربوط به تراکنش های بانکی ارائه می دهد. در

ادامه به برخی از تدابیر وکیل مالیاتی در این زمینه اشاره می کنیم:

1. بررسی دقیق و جامع تراکنش های بانکی:

شناسایی دقیق ماهیت تراکنش ها: وکیل مالیاتی باهوش، با بررسی دقیق تراکنش های بانکی، ماهیت آنها را شناسایی می کند. این شامل تشخیص تراکنش های مرتبط

با فعالیت های اقتصادی، تراکنش های شخصی، تراکنش های انتقالی و … می باشد.

ارزیابی ریسک مالیاتی: وکیل مالیاتی باهوش، با بررسی تراکنش های بانکی و ماهیت آنها، ریسک مالیاتی موکل را ارزیابی می کند. این شامل شناسایی تراکنش

های مشکوک، تراکنش های با مبالغ بالا و … می باشد.

2. ارائه راهکارهای قانونی و بهینه:

استفاده از معافیت ها و تخفیف های مالیاتی: وکیل مالیاتی باهوش، با آگاهی از معافیت ها و تخفیف های مالیاتی مربوط به تراکنش های بانکی، از آنها برای کاهش

مالیات موکل استفاده می کند.

مدیریت زمانبندی تراکنش ها: وکیل مالیاتی باهوش، با مدیریت زمانبندی تراکنش های بانکی، می تواند از افزایش ناگهانی مالیات جلوگیری کند.

ارائه مشاوره در مورد نحوه ثبت تراکنش ها: وکیل مالیاتی بازار، به موکل خود در مورد نحوه صحیح ثبت تراکنش های بانکی در دفاتر حسابداری و اظهارنامه

های مالیاتی، مشاوره ارائه می دهد.

3. همکاری با سازمان امور مالیاتی:

ارائه اطلاعات به صورت شفاف و کامل: وکیل مالیاتی باهوش، با ارائه اطلاعات مربوط به تراکنش های بانکی به صورت شفاف و کامل به سازمان امور مالیاتی،

از بروز هرگونه ابهام یا مشکل جلوگیری می کند.

دفاع از حقوق موکل: در صورت بروز هرگونه اختلاف با سازمان امور مالیاتی، وکیل مالیاتی باهوش، از حقوق موکل خود دفاع می کند و تلاش می کند تا بهترین

نتیجه را برای او حاصل کند.

4. ارائه آموزش و مشاوره مستمر:

آموزش نحوه مدیریت تراکنش های بانکی: وکیل مالیاتی بازار، به موکل خود در مورد نحوه صحیح مدیریت تراکنش های بانکی و رعایت قوانین مالیاتی، آموزش

های لازم را ارائه می دهد.

ارائه مشاوره در مورد تغییرات قوانین مالیاتی: وکیل مالیاتی باهوش، همواره اطلاعات خود را در مورد تغییرات قوانین مالیاتی به روز نگه می دارد و در صورت

لزوم، به موکل خود مشاوره های لازم را ارائه می دهد.

در نهایت، تدبیر یک وکیل مالیاتی باهوش در رسیدگی به مالیات تراکنش های بانکی، کاهش مالیات های موکل به صورت قانونی و بهینه، جلوگیری از بروز

مشکلات مالیاتی و دفاع از حقوق او در برابر سازمان امور مالیاتی است.

برنامه ریزی کلان وکیل مالیاتی باهوش تراکنش بانکی در رسیدگی مالیات تراکنش بانکی

برنامه ریزی کلان یک وکیل مالیاتی بازار در رسیدگی به مالیات تراکنش های بانکی، شامل مجموعه ای از اقدامات استراتژیک و بلندمدت است که با هدف کاهش

مالیات های موکل و جلوگیری از بروز مشکلات مالیاتی در آینده انجام می شود. در ادامه به برخی از جنبه های کلیدی این برنامه ریزی اشاره می کنیم:

1. شناخت کامل از وضعیت مالی و اقتصادی موکل:

بررسی سوابق مالیاتی: وکیل مالیاتی شمال تهران، در ابتدا سوابق مالیاتی موکل را به طور کامل بررسی می کند. این شامل بررسی اظهارنامه های مالیاتی، سوابق

تراکنش های بانکی، اسناد و مدارک مالی و … می باشد.

تحلیل فعالیت های اقتصادی: وکیل مالیاتی باهوش، فعالیت های اقتصادی موکل را به طور دقیق تحلیل می کند. این شامل بررسی نوع فعالیت، حجم فعالیت، نحوه

انجام فعالیت و … می باشد.

شناسایی نقاط قوت و ضعف: وکیل مالیاتی باهوش، با بررسی وضعیت مالی و اقتصادی موکل، نقاط قوت و ضعف او را شناسایی می کند. این شامل شناسایی فرصت

های کاهش مالیات، ریسک های مالیاتی و … می باشد.

2. تدوین استراتژی مالیاتی :

تعیین اهداف مالیاتی: وکیل مالیاتی باهوش، با همکاری موکل، اهداف مالیاتی او را تعیین می کند. این اهداف می تواند شامل کاهش مالیات های پرداختی، جلوگیری

از بروز مشکلات مالیاتی، افزایش سودآوری و … باشد.

انتخاب روش های بهینه مالیاتی: وکیل مالیاتی باهوش، با توجه به وضعیت مالی و اقتصادی موکل و اهداف مالیاتی او، روش های بهینه مالیاتی را انتخاب می کند.

این روش ها می تواند شامل استفاده از معافیت ها و تخفیف های مالیاتی، مدیریت زمانبندی تراکنش ها، ارائه اطلاعات به صورت شفاف و کامل به سازمان امور

مالیاتی و … باشد.

3. اجرای برنامه مالیاتی:

تهیه برنامه زمانبندی: وکیل مالیاتی باهوش، برای اجرای استراتژی مالیاتی، یک برنامه زمانبندی دقیق تهیه می کند. این برنامه شامل تعیین وظایف، مسئولیت ها،

زمانبندی انجام کارها و … می باشد.

همکاری با موکل: وکیل مالیاتی باهوش، در اجرای برنامه مالیاتی با موکل خود همکاری می کند و او را در جریان مراحل انجام کارها قرار می دهد.

پیگیری و ارزیابی: وکیل مالیاتی باهوش، به طور مستمر اجرای برنامه مالیاتی را پیگیری و ارزیابی می کند و در صورت لزوم، تغییرات لازم را در آن اعمال می

کند.

4. ارائه آموزش و مشاوره مستمر:

آموزش نحوه مدیریت مالی: وکیل مالیاتی باهوش، به موکل خود در مورد نحوه صحیح مدیریت مالی و رعایت قوانین مالیاتی، آموزش های لازم را ارائه می دهد.

ارائه مشاوره در مورد تغییرات قوانین مالیاتی: وکیل مالیاتی باهوش، همواره اطلاعات خود را در مورد تغییرات قوانین مالیاتی به روز نگه می دارد و در صورت

لزوم، به موکل خود مشاوره های لازم را ارائه می دهد.

در نهایت، برنامه ریزی کلان یک وکیل مالیاتی باهوش در رسیدگی به مالیات تراکنش های بانکی، با هدف کاهش مالیات های موکل به صورت قانونی و پایدار،

جلوگیری از بروز مشکلات مالیاتی در آینده و افزایش سودآوری او انجام می شود.

رویکرد وکیل مالیاتی با هوش تراکنش بانکی در رسیدگی مالیات تراکنش بانکی

رویکرد یک وکیل مالیاتی باهوش در رسیدگی به مالیات تراکنش های بانکی، ترکیبی از تخصص، تجربه، و درایت است. این رویکرد، نه تنها بر دانش قوانین و

مقررات مالیاتی، بلکه بر تحلیل دقیق شرایط موکل و یافتن بهترین راهکارها برای مدیریت و کاهش مالیات های مربوطه استوار است. در ادامه به برخی از جنبه

های کلیدی این رویکرد اشاره می کنیم:

1. تحلیل دقیق و جامع تراکنش های بانکی:

بررسی ماهیت تراکنش ها: وکیل مالیاتی باهوش، با بررسی دقیق تراکنش های بانکی، ماهیت آنها را شناسایی می کند. این شامل تشخیص تراکنش های مرتبط با

فعالیت های اقتصادی، تراکنش های شخصی، تراکنش های انتقالی و غیره می شود.

ارزیابی ریسک مالیاتی: وکیل مالیاتی باهوش، با بررسی تراکنش های بانکی و ماهیت آنها، ریسک مالیاتی موکل را ارزیابی می کند. این شامل شناسایی تراکنش

های مشکوک، تراکنش های با مبالغ بالا و غیره می شود.

2. ارائه راهکارهای قانونی و بهینه:

استفاده از معافیت ها و تخفیف های مالیاتی: وکیل مالیاتی باهوش، با آگاهی از معافیت ها و تخفیف های مالیاتی مربوط به تراکنش های بانکی، از آنها برای کاهش

مالیات موکل استفاده می کند.

مدیریت زمانبندی تراکنش ها: وکیل مالیاتی باهوش، با مدیریت زمانبندی تراکنش های بانکی، می تواند از افزایش ناگهانی مالیات جلوگیری کند.

ارائه مشاوره در مورد نحوه ثبت تراکنش ها: وکیل مالیاتی باهوش، به موکل خود در مورد نحوه صحیح ثبت تراکنش های بانکی در دفاتر حسابداری و اظهارنامه

های مالیاتی، مشاوره ارائه می دهد.

3. همکاری با سازمان امور مالیاتی:

ارائه اطلاعات به صورت شفاف و کامل: وکیل مالیاتی باهوش، با ارائه اطلاعات مربوط به تراکنش های بانکی به صورت شفاف و کامل به سازمان امور مالیاتی،

از بروز هرگونه ابهام یا مشکل جلوگیری می کند.

دفاع از حقوق موکل: در صورت بروز هرگونه اختلاف با سازمان امور مالیاتی، وکیل مالیاتی باهوش، از حقوق موکل خود دفاع می کند و تلاش می کند تا بهترین

نتیجه را برای او حاصل کند.

4. ارائه آموزش و مشاوره مستمر:

آموزش نحوه مدیریت تراکنش های بانکی: وکیل مالیاتی بازار، به موکل خود در مورد نحوه صحیح مدیریت تراکنش های بانکی و رعایت قوانین مالیاتی، آموزش

های لازم را ارائه می دهد.

ارائه مشاوره در مورد تغییرات قوانین مالیاتی: وکیل مالیاتی با زار، همواره اطلاعات خود را در مورد تغییرات قوانین مالیاتی به روز نگه می دارد و در صورت

لزوم، به موکل خود مشاوره های لازم را ارائه می دهد.

در نهایت، رویکرد یک وکیل مالیاتی با زار در رسیدگی به مالیات تراکنش های بانکی، کاهش مالیات های موکل به صورت قانونی و بهینه، جلوگیری از بروز

مشکلات مالیاتی و دفاع از حقوق او در برابر سازمان امور مالیاتی است.

استراتژی وکیل مالیاتی با هوش تراکنش بانکی در رسیدگی مالیات تراکنش بانکی

استراتژی یک وکیل مالیاتی باهوش در رسیدگی به مالیات تراکنش های بانکی، ترکیبی از اقدامات کوتاه مدت و بلندمدت است که با هدف کاهش مالیات های موکل و

جلوگیری از بروز مشکلات مالیاتی در آینده انجام می شود. در ادامه به برخی از جنبه های کلیدی این استراتژی اشاره می کنیم:

1. بررسی دقیق و جامع تراکنش های بانکی:

شناسایی دقیق ماهیت تراکنش ها: وکیل مالیاتی باهوش، با بررسی دقیق تراکنش های بانکی، ماهیت آنها را شناسایی می کند. این شامل تشخیص تراکنش های مرتبط

با فعالیت های اقتصادی، تراکنش های شخصی، تراکنش های انتقالی و غیره می باشد.

ارزیابی ریسک مالیاتی: وکیل مالیاتی باهوش، با بررسی تراکنش های بانکی و ماهیت آنها، ریسک مالیاتی موکل را ارزیابی می کند. این شامل شناسایی تراکنش

های مشکوک، تراکنش های با مبالغ بالا و غیره می شود.

2. ارائه راهکارهای قانونی و بهینه:

استفاده از معافیت ها و تخفیف های مالیاتی: وکیل مالیاتی باهوش، با آگاهی از معافیت ها و تخفیف های مالیاتی مربوط به تراکنش های بانکی، از آنها برای کاهش

مالیات موکل استفاده می کند.

مدیریت زمانبندی تراکنش ها: وکیل مالیاتی باهوش، با مدیریت زمانبندی تراکنش های بانکی، می تواند از افزایش ناگهانی مالیات جلوگیری کند.

ارائه مشاوره در مورد نحوه ثبت تراکنش ها: وکیل مالیاتی باهوش، به موکل خود در مورد نحوه صحیح ثبت تراکنش های بانکی در دفاتر حسابداری و اظهارنامه

های مالیاتی، مشاوره ارائه می دهد.

3. همکاری با سازمان امور مالیاتی :

ارائه اطلاعات به صورت شفاف و کامل: وکیل مالیاتی باهوش، با ارائه اطلاعات مربوط به تراکنش های بانکی به صورت شفاف و کامل به سازمان امور مالیاتی،

از بروز هرگونه ابهام یا مشکل جلوگیری می کند.

دفاع از حقوق موکل: در صورت بروز هرگونه اختلاف با سازمان امور مالیاتی، وکیل مالیاتی باهوش، از حقوق موکل خود دفاع می کند و تلاش می کند تا بهترین

نتیجه را برای او حاصل کند.

4. ارائه آموزش و مشاوره مستمر:

آموزش نحوه مدیریت تراکنش های بانکی: وکیل مالیاتی باهوش، به موکل خود در مورد نحوه صحیح مدیریت تراکنش های بانکی و رعایت قوانین مالیاتی، آموزش

های لازم را ارائه می دهد.

ارائه مشاوره در مورد تغییرات قوانین مالیاتی: وکیل مالیاتی باهوش، همواره اطلاعات خود را در مورد تغییرات قوانین مالیاتی به روز نگه می دارد و در صورت

لزوم، به موکل خود مشاوره های لازم را ارائه می دهد.

5. برنامه ریزی بلندمدت:

تدوین استراتژی مالیاتی بلندمدت: وکیل مالیاتی باهوش، با توجه به شرایط خاص موکل و اهداف مالیاتی او، یک استراتژی مالیاتی بلندمدت تدوین می کند. این

استراتژی شامل برنامه ریزی برای کاهش مالیات ها در طولانی مدت، مدیریت ریسک های مالیاتی و … می باشد.

ارائه مشاوره در مورد سرمایه گذاری: وکیل مالیاتی باهوش، به موکل خود در مورد نحوه سرمایه گذاری و مدیریت دارایی ها به منظور کاهش مالیات ها و افزایش

سودآوری، مشاوره ارائه می دهد.

در نهایت، استراتژی یک وکیل مالیاتی باهوش در رسیدگی به مالیات تراکنش های بانکی، کاهش مالیات های موکل به صورت قانونی و پایدار، جلوگیری از بروز

مشکلات مالیاتی در آینده و افزایش سودآوری او است.

راهبرد وکیل مالیاتی با هوش تراکنش بانکی در رسیدگی مالیات تراکنش بانکی

راهبرد یک وکیل مالیاتی باهوش در رسیدگی به مالیات تراکنش های بانکی، ترکیبی از دانش تخصصی، تجربه، و هنر مذاکره است. وکیل باهوش، با در نظر گرفتن

شرایط خاص هر موکل و با استفاده از دانش، تجربه و مهارت خود، بهترین راهکار را برای مدیریت و کاهش مالیات های مربوط به تراکنش های بانکی ارائه می

دهد. در ادامه به برخی از جنبه های کلیدی این راهبرد اشاره می کنیم:

1. بررسی دقیق و جامع تراکنش های بانکی:

شناسایی دقیق ماهیت تراکنش ها: وکیل مالیاتی، با بررسی دقیق تراکنش های بانکی، ماهیت آنها را شناسایی می کند. این شامل تشخیص تراکنش های مرتبط

با فعالیت های اقتصادی، تراکنش های شخصی، تراکنش های انتقالی و غیره می باشد.

ارزیابی ریسک مالیاتی: وکیل مالیاتی باهوش، با بررسی تراکنش های بانکی و ماهیت آنها، ریسک مالیاتی موکل را ارزیابی می کند. این شامل شناسایی تراکنش

های مشکوک، تراکنش های با مبالغ بالا و غیره می شود.

2. ارائه راهکارهای قانونی و بهینه :

استفاده از معافیت ها و تخفیف های مالیاتی: وکیل مالیاتی ، با آگاهی از معافیت ها و تخفیف های مالیاتی مربوط به تراکنش های بانکی، از آنها برای کاهش

مالیات موکل استفاده می کند.

مدیریت زمانبندی تراکنش ها: وکیل مالیاتی، با مدیریت زمانبندی تراکنش های بانکی، می تواند از افزایش ناگهانی مالیات جلوگیری کند.

ارائه مشاوره در مورد نحوه ثبت تراکنش ها: وکیل مالیاتی باهوش، به موکل خود در مورد نحوه صحیح ثبت تراکنش های بانکی در دفاتر حسابداری و اظهارنامه

های مالیاتی، مشاوره ارائه می دهد.

3. همکاری با سازمان امور مالیاتی:

ارائه اطلاعات به صورت شفاف و کامل: وکیل مالیاتی باهوش، با ارائه اطلاعات مربوط به تراکنش های بانکی به صورت شفاف و کامل به سازمان امور مالیاتی،

از بروز هرگونه ابهام یا مشکل جلوگیری می کند.

دفاع از حقوق موکل: در صورت بروز هرگونه اختلاف با سازمان امور مالیاتی، وکیل مالیاتی باهوش، از حقوق موکل خود دفاع می کند و تلاش می کند تا بهترین نتیجه را برای او حاصل کند.

4. ارائه آموزش و مشاوره مستمر:

آموزش نحوه مدیریت تراکنش های بانکی: وکیل مالیاتی باهوش، به موکل خود در مورد نحوه صحیح مدیریت تراکنش های بانکی و رعایت قوانین مالیاتی، آموزش

های لازم را ارائه می دهد.

ارائه مشاوره در مورد تغییرات قوانین مالیاتی: وکیل مالیاتی باهوش، همواره اطلاعات خود را در مورد تغییرات قوانین مالیاتی به روز نگه می دارد و در صورت

لزوم، به موکل خود مشاوره های لازم را ارائه می دهد.

5. مذاکره و تعامل:

مذاکره با سازمان امور مالیاتی: وکیل مالیاتی باهوش، در صورت لزوم، با سازمان امور مالیاتی وارد مذاکره می شود و تلاش می کند تا بهترین شرایط را برای

موکل خود به دست آورد.

ارائه راهکارهای توافقی: وکیل مالیاتی باهوش، با ارائه راهکارهای توافقی به سازمان امور مالیاتی، می تواند از بروز اختلافات جدی و طولانی مدت جلوگیری کند.

در نهایت، راهبرد یک وکیل مالیاتی باهوش در رسیدگی به مالیات تراکنش های بانکی، کاهش مالیات های موکل به صورت قانونی و بهینه، جلوگیری از بروز

مشکلات مالیاتی و دفاع از حقوق او در برابر سازمان امور مالیاتی است.

اهداف وکیل مالیاتی با هوش تراکنش بانکی در رسیدگی مالیات تراکنش بانکی

اهداف یک وکیل مالیاتی باهوش در رسیدگی به مالیات تراکنش های بانکی، به طور کلی شامل موارد زیر است:

1. کاهش مالیات های موکل به صورت قانونی و بهینه:

حداکثر استفاده از معافیت ها و تخفیف های مالیاتی: وکیل مالیاتی باهوش، با آگاهی کامل از قوانین و مقررات مالیاتی و معافیت ها و تخفیف های مربوط به تراکنش

های بانکی، تلاش می کند تا از حداکثر آنها برای کاهش مالیات موکل استفاده کند.

مدیریت زمانبندی تراکنش ها: وکیل مالیاتی باهوش، با مدیریت زمانبندی تراکنش های بانکی، می تواند از افزایش ناگهانی مالیات جلوگیری کند و مالیات ها را به

صورت بهینه پرداخت کند.

ارائه مشاوره در مورد نحوه ثبت تراکنش ها: وکیل مالیاتی باهوش، به موکل خود در مورد نحوه صحیح ثبت تراکنش های بانکی در دفاتر حسابداری و اظهارنامه

های مالیاتی، مشاوره ارائه می دهد تا از بروز هرگونه مشکل مالیاتی جلوگیری شود.

2. جلوگیری از بروز مشکلات مالیاتی برای موکل :

بررسی دقیق و جامع تراکنش های بانکی: وکیل مالیاتی باهوش، تراکنش های بانکی موکل را به دقت بررسی و تحلیل می کند تا هرگونه تراکنش مشکوک یا مشکلی

را شناسایی کند و از بروز مشکلات مالیاتی در آینده جلوگیری کند.

همکاری با سازمان امور مالیاتی: وکیل مالیاتی باهوش، با ارائه اطلاعات مربوط به تراکنش های بانکی به صورت شفاف و کامل به سازمان امور مالیاتی، از بروز

هرگونه ابهام یا مشکل جلوگیری می کند.

دفاع از حقوق موکل: در صورت بروز هرگونه اختلاف با سازمان امور مالیاتی، وکیل مالیاتی باهوش، از حقوق موکل خود دفاع می کند و تلاش می کند تا بهترین

نتیجه را برای او حاصل کند.

3. افزایش سودآوری موکل:

ارائه مشاوره در مورد سرمایه گذاری: وکیل مالیاتی باهوش، به موکل خود در مورد نحوه سرمایه گذاری و مدیریت دارایی ها به منظور کاهش مالیات ها و افزایش

سودآوری، مشاوره ارائه می دهد.

برنامه ریزی مالیاتی بلندمدت: وکیل مالیاتی باهوش، با تدوین یک برنامه ریزی مالیاتی بلندمدت برای موکل، به او کمک می کند تا در طولانی مدت مالیات های خود

را کاهش دهد و سودآوری خود را افزایش دهد.

4. رعایت اصول اخلاقی و حرفه ای:

حفظ محرمانگی اطلاعات: وکیل مالیاتی باهوش، اطلاعات مربوط به تراکنش های بانکی موکل خود را محرمانه نگه می دارد و از آنها در جهت منافع موکل استفاده

می کند.

صداقت و شفافیت: وکیل مالیاتی باهوش، با موکل خود و سازمان امور مالیاتی صادق و شفاف است و از ارائه اطلاعات نادرست یا گمراه کننده خودداری می کند.

در نهایت، هدف یک وکیل مالیاتی باهوش در رسیدگی به مالیات تراکنش های بانکی، ارائه بهترین خدمات مالیاتی به موکل خود با رعایت اصول قانونی و اخلاقی

است.

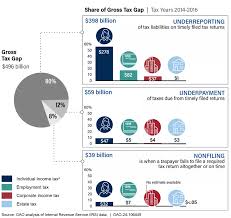

چالشهای رسیگی مالیات تراکنش بانکی

رسیدگی به مالیات تراکنشهای بانکی، به دلیل پیچیدگیها و ابهامات موجود، همواره یکی از چالشهای مهم برای وکلا و مشاوران مالیاتی بوده است. از دیدگاه یک

وکیل مالیاتی باهوش، چالشهای اصلی در این زمینه را میتوان به شرح زیر دستهبندی کرد:

1. ابهام در قوانین و مقررات

عدم شفافیت قوانین: قوانین و مقررات مربوط به مالیات تراکنشهای بانکی، به دلیل تفسیرهای مختلف و ابهامات موجود، گاهی اوقات منجر به برداشتهای گوناگون

میشود. این موضوع میتواند برای مودیان و وکلا چالشبرانگیز باشد.

تغییرات مداوم قوانین: قوانین مالیاتی همواره در حال تغییر و بهروزرسانی هستند. این مسئله باعث میشود که وکلا و مشاوران مالیاتی همواره در حال یادگیری و

تطبیق با قوانین جدید باشند.

2. مشکلات مربوط به تشخیص تراکنشها

تشخیص ماهیت تراکنشها: تشخیص دقیق ماهیت تراکنشهای بانکی (تجاری، شخصی، سرمایهگذاری و غیره) گاهی اوقات دشوار است. این موضوع میتواند منجر

به اشتباه در محاسبه مالیات و بروز اختلافات بین مودی و سازمان امور مالیاتی شود.

تراکنشهای مشکوک: شناسایی و بررسی تراکنشهای مشکوک که ممکن است نشاندهنده فعالیتهای غیرقانونی یا فرار مالیاتی باشند، نیازمند تخصص و تجربه

بالایی است.

3. مشکلات مربوط به مستندات و مدارک

کمبود مستندات: گاهی اوقات مودیان قادر به ارائه مستندات کافی برای اثبات ماهیت تراکنشهای بانکی خود نیستند. این موضوع میتواند منجر به بروز مشکل در

رسیدگی مالیاتی شود.

مدارک ناقص: ارائه مدارک ناقص یا نادرست نیز میتواند باعث ایجاد ابهام و تأخیر در رسیدگی مالیاتی شود.

4. چالشهای مربوط به همکاری با سازمان امور مالیاتی

بروکراسی پیچیده: فرایند رسیدگی مالیاتی و ارائه اطلاعات به سازمان امور مالیاتی گاهی اوقات بسیار پیچیده و زمانبر است.

اختلاف نظر با سازمان امور مالیاتی: در برخی موارد، ممکن است بین مودی و سازمان امور مالیاتی در مورد نحوه محاسبه مالیات یا ماهیت تراکنشها اختلاف نظر

وجود داشته باشد. حل این اختلافات نیازمند تخصص و تجربه کافی است.

5. چالشهای مربوط به آموزش و اطلاعرسانی

عدم آگاهی مودیان: بسیاری از مودیان از قوانین و مقررات مربوط به مالیات تراکنشهای بانکی آگاهی کافی ندارند. این موضوع میتواند منجر به بروز مشکلات

مالیاتی برای آنها شود.

نیاز به آموزش مداوم: وکلا و مشاوران مالیاتی نیز برای ارائه خدمات بهتر به مودیان، نیازمند آموزش مداوم و بهروزرسانی اطلاعات خود در زمینه قوانین مالیاتی

هستند.

راهکارها

برای مقابله با چالشهای ذکر شده، وکلای مالیاتی باهوش میتوانند از راهکارهای زیر استفاده کنند:

ارائه آموزش و مشاوره به مودیان: وکلا میتوانند با ارائه آموزش و مشاوره به مودیان، آنها را در مورد قوانین مالیاتی و نحوه صحیح ثبت تراکنشها آگاه کنند.

همکاری با سازمان امور مالیاتی: ایجاد ارتباط مؤثر و همکاری با سازمان امور مالیاتی میتواند به حل مشکلات و اختلافات مالیاتی کمک کند.

بانکی به موکلین خود خدمت ارائه دهند و از حقوق آنها دفاع کنند.